Shortletter 05/2024

_ _ _ M O N D O

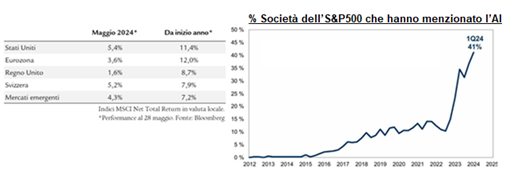

L'analisi dei recenti dati economici e delle prospettive di politica monetaria e fiscale evidenzia ancora un quadro complesso. La valutazione dei primi cinque mesi dell'anno mostra mercati azionari generalmente vivaci, con gli indici americani ed europei che registrano incrementi a due cifre e con la borsa cinese che ha recuperato il 25% dai minimi di metà gennaio.

In particolare, nel mese di maggio 2024, i mercati azionari hanno ripreso il percorso di crescita di inizio anno toccando nuovi massimi storici dopo la pausa nel mese di aprile. Secondo gli analisti, la flessione di aprile è stata causata da un insieme di fattori quali la combinazione di tassi d'interesse in aumento, le tensioni geopolitiche e le incertezze sulla solidità dell'economia globale e sull'inflazione persistente. La ritrovata crescita di maggio è attribuibile principalmente ai risultati finanziari del primo trimestre, migliori delle attese, e alla riduzione dei timori riguardanti l'inflazione, che hanno rafforzato la fiducia degli investitori e sostenuto gli acquisti sul mercato. Questo rimbalzo riflette una complessa interazione tra il sentiment degli investitori e vari indicatori economici. Recentemente, Nvidia ha conquistato il secondo posto dopo Microsoft nella ponderazione dell'MSCI World Index, superando Apple grazie alla spinta degli ordini legati all’intelligenza artificiale, ormai uno dei temi dominanti nel settore degli investimenti. Resta da evidenziare che, attualmente la valutazione fondamentale di Nvidia è significativamente sopra la media storica, poiché i multipli di valutazione sono aumentati al fianco di un notevole incremento del valore delle sue azioni nel 2024, avvicinandosi al 150%. In generale, negli Stati Uniti, il 98% delle aziende ha riportato una crescita degli utili del 5,9% nel trimestre, con il 78% delle aziende dell'S&P 500 che ha superato le aspettative. Il grafico in basso mostra la % delle Società dell’S&P500 che hanno menzionato l’AI nelle comunicazioni trimestrali (circa 41%).

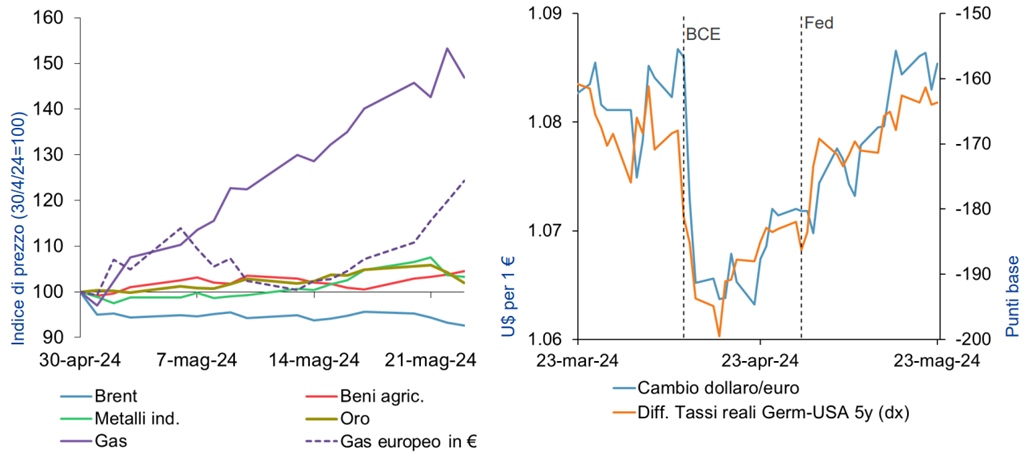

Sul fronte delle materie prime, il prezzo dell’oro, infatti, ha superato i 2400 dollari l'oncia a causa di fattori speculativi e geopolitici, del calo dei rendimenti del Treasury e di un dollaro più debole. Il prezzo del Brent invece è calato fino a 81 dollari al barile, raggiungendo i minimi da oltre tre mesi a causa dei rinnovati timori sugli effetti di tassi di interesse più elevati a lungo termine della Fed sulla domanda. Il prezzo del gas naturale europeo è aumentato fino a 36 euro per megawattora a causa di interruzioni nelle catene di fornitura e delle aspettative di una minore produzione di energia eolica. Il benchmark globale del gas naturale ha registrato un aumento ancora maggiore, dopo un significativo calo nei mesi precedenti, riflettendo anche la riapertura del canale di Panama per le spedizioni dagli Stati Uniti verso l'Asia. Sul versante valute, a maggio, il dollaro americano si è deprezzato nei confronti di tutte le principali valute ad eccezione dell’euro che ha recuperato terreno per le differenti aspettative di politica monetaria. La curva dei rendimenti USA continua nella sua più lunga fase d'inversione della storia. Nonostante gli spread con le obbligazioni internazionali si siano chiusi, il dollaro resta la valuta preferita.

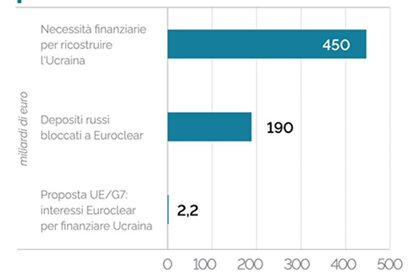

Nel mese appena trascorso si è tenuto a Stresa, il G7 delle Finanze che ha stabilito un aumento del supporto all’Ucraina, si è discusso della possibilità di utilizzare i profitti generati dai beni sovrani russi congelati per sostenere i costi di difesa e ricostruzione dell'Ucraina. È stata inoltre sottolineata la necessità di cooperazione e scambio di vedute per gestire le ripercussioni delle politiche statunitensi sui mercati.

Image

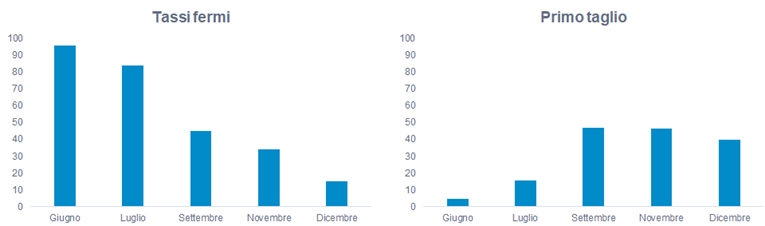

Sul fronte della global tax, la situazione è stagnante, con riserve da parte di India e Cina, mettendo a rischio la scadenza di giugno. Inoltre, i paesi del G7 hanno iniziato a lavorare su una visione comune per l'intelligenza artificiale, monitorando gli effetti e i rischi associati. La situazione di bassa volatilità favorisce la propensione al rischio di varie categorie di investitori e la capacità di assorbimento di liquidità del mercato. Un segnale positivo proviene anche dai livelli record dei programmi di buyback (riacquisti di azioni proprie) che negli ultimi anni sono diventati una delle modalità preferite dalle società per remunerare gli azionisti. L'inflazione continua a essere elevata in tutte le principali economie, con espansione monetaria e intenzioni di tagliare i tassi da parte delle banche centrali. I grafici mostrano la probabilità delle previsioni sui tassi della FED nei prossimi mesi.

_ _ _ I N A R C A S S A

A fine maggio 2024 il patrimonio di Inarcassa a valori correnti si attesta a circa 14,4 mld di euro come conseguenza di mercati finanziari piuttosto tonici rispetto alla chiusura del 2023. Il risultato gestionale lordo da inizio anno risulta essere positivo e pari al 2,4%.

Durante l’ultimo CdA l'attenzione del Consiglio di Amministrazione è stata rivolta al portafoglio dedicato agli investimenti obbligazionari in particolare quelli focalizzati su strategie investment grade sia europee che globali in ottica di riallineamento del peso dei portafogli a quello dell’Asset Allocation Strategica. Come di consueto è proseguito il processo di partecipazione alla stagione delle assemblee straordinarie e ordinarie delle società quotate di cui Inarcassa è azionista.

Pubblicato: 11 giugno 2024

Collegamenti