ShortLetter - 10/2024

_ _ _ M O N D O

Nel mese di ottobre, i mercati finanziari hanno quasi esclusivamente seguito un unico market mover: le elezioni americane, evento che ha dato diversi segnali di profonda influenza delle dinamiche economiche e finanziarie a livello globale. Con l'avvicinarsi della scadenza cruciale, i mercati finanziari si sono preparati a valutare le implicazioni politiche dei candidati Donald Trump e Kamala Harris.

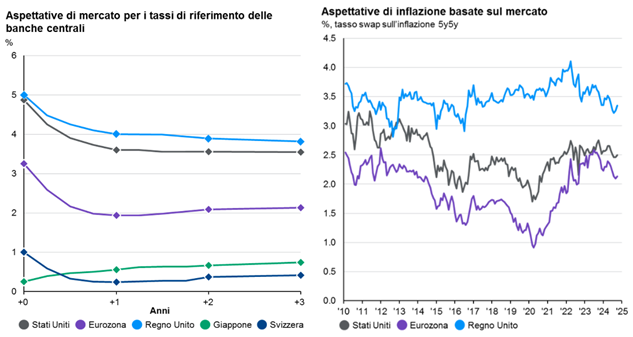

Più in generale, nel corso degli ultimi mesi, la politica monetaria della Federal Reserve (Fed) e della Banca Centrale Europea (BCE) ha preso direzioni divergenti: la Fed sta procedendo con un processo ponderato, mentre la BCE ha adottato un approccio più deciso per contrastare la debolezza economica nell’Eurozona e mantenere l’inflazione vicina al suo obiettivo. In occasione della riunione di ottobre, la BCE ha tagliato i tassi di 25 punti base per la terza volta dall’inizio dell’anno, introducendo discontinuità nei riacquisti del programma PEPP (acquisti di attività finanziarie per contrastare gli effetti economici negativi a partire dalla fine del 2024. Questa decisione è stata motivata dalla debolezza della crescita economica, evidenziata da Christine Lagarde come un esempio concreto dell’approccio "data dependent" della BCE.

Fonte: tasso swap sull’inflazione 5y5y sono strumenti derivati utilizzati per misurare le aspettative di inflazione a lungo termine. Più precisamente, un 5y5y inflation swap rappresenta la previsione del mercato sull'inflazione media annua per un periodo di cinque anni, che inizierà tra cinque anni a partire dalla data attuale. JP Morgan - Guide to the Markets - Europa. Dati al 31 ottobre 2024

Lagarde ha inoltre precisato che la BCE non prevede una recessione per l’Eurozona, pur con una possibile contrazione in Germania nel 2024, mantenendo un’aspettativa di "soft-landing" con tassi di crescita più bassi. Rispondendo alle domande sulla priorità data alla crescita rispetto all’inflazione, Lagarde ha ribadito che il mandato principale della BCE rimane la stabilità dei prezzi.

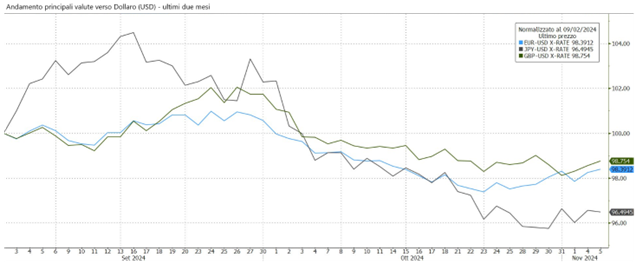

Tale divergenza ha rafforzato il dollaro rispetto all’euro e, in misura minore, rispetto allo yen. Il dollaro continua, dunque, a mantenere una posizione dominante tra le valute mondiali, supportato da una politica monetaria meno accomodante e una fiscalità espansiva rispetto ad altre economie avanzate. Lo yen, con una banca centrale giapponese meno propensa a ulteriori rialzi, si è indebolito, mentre la sterlina britannica mostra una resistenza relativa grazie alla cautela della Bank of England.

Fonte: Bloomberg, Andamento del cambio, aggiornamento ultimo disponibile

Nel frattempo, il tema delle elezioni americane ha spostato l'attenzione dei mercati sulle conseguenze delle future politiche monetarie. La vittoria di Donald Trump comporterà un ritorno a politiche protezionistiche e inflazionistiche attraverso aumenti tariffari.

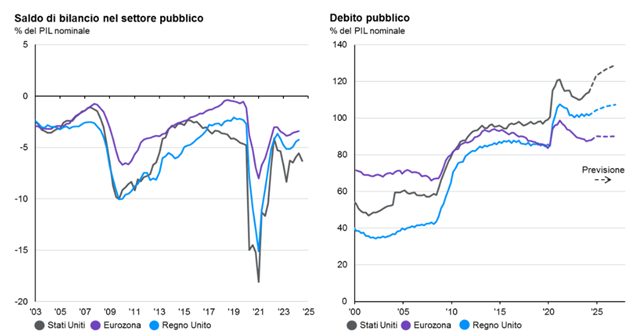

Per l’Europa, questo scenario accentua il contrasto con la propria politica fiscale restrittiva, rendendo il dollaro potenzialmente più forte rispetto all'euro. I grafici a seguire illustrano i saldi di bilancio negli Stati Uniti, nell’Eurozona e nel Regno Unito, evidenziando come i disavanzi fiscali attuali siano significativamente elevati rispetto ai livelli storici. Viene mostrata anche l'evoluzione del debito pubblico in rapporto al PIL in queste regioni, mettendo in luce l’aumento netto del debito pubblico a partire dalla crisi finanziaria globale e intensificatosi durante la pandemia.

Fonte: Bloomberg, Eurostat, ONS, Tesoro degli Stati Uniti, Banca dei Regolamenti Internazionali, Eurostat, FMI, LSEG Datastream, Guide to the Markets - Europa. Dati al 31 ottobre 2024

Il secondo mandato di Trump rafforzerà ulteriormente il dollaro grazie a un approccio protezionistico, con tariffe elevate sulle importazioni e conseguente impatto sui Paesi esportatori verso gli Stati Uniti. Le elezioni statunitensi, combinate con il contesto macroeconomico, indicano che il dollaro potrebbe continuare a dominare nel breve termine, sostenuto dalla forza relativa dell’economia americana rispetto a quelle europee e giapponesi. Il quadro attualmente delineato mostra, dunque, le attuali tensioni economiche e finanziarie globali, sottolineando l’importanza della stabilità politica e delle scelte di politica monetaria e fiscale nelle principali economie. Tensioni sì ma che in generale inducono ad una stabilità giudiziosa.

_ _ _ I N A R C A S S A

A fine ottobre 2024 il patrimonio di Inarcassa ha superato i 15,3 mld. Il risultato gestionale lordo di questi primi dieci mesi risulta sensibilmente positivo e pari a quasi il +6%, molto vicino al target di rendimento atteso per l’intero anno (+6,5%).

In occasione del Comitato Nazionale dei Delegati, tenutosi a metà ottobre, è stata deliberata una rivisitazione dell’Asset Allocation Strategica aumentando l’esposizione del portafoglio verso l’azionario e le classi illiquide, prevalentemente private equity e infrastrutture; riducendo, rispetto all’attuale AAS, l’esposizione verso le classi obbligazionarie, con l'obiettivo di incrementare la remunerazione dei montanti contributivi attraverso il perseguimento di un extra rendimento rispetto agli indicatori di calcolo legato all’andamento dei redditi professionali . La politica ESG rimane sempre un elemento centrale della strategia di investimento. Durante l’ultimo Consiglio di amministrazione di ottobre, è stato avviato il riallineamento alla nuova Asset Allocation Strategica (AAS), un processo che si concluderà entro i primi mesi del 2025. In risposta al calo dei tassi di interesse attuale, è stata colta un’opportunità tattica per anticipare il riallineamento all’AAS 2025, puntando su una revisione degli investimenti nelle classi azionarie globali. La revisione proposta del portafoglio azionario persegue diversi obiettivi: realizzare parte delle plusvalenze accumulate sui fondi azionari, soprattutto nell’area geografica americana; proteggere i risultati ottenuti durante l’anno ed effettuare una dismissione graduale dei fondi regionali per allinearsi al benchmark globale previsto nell’asset allocation strategica.

Pubblicato: 7 novembre 2024

Collegamenti