ShortLetter - 7-8/2024

_ _ _ M O N D O

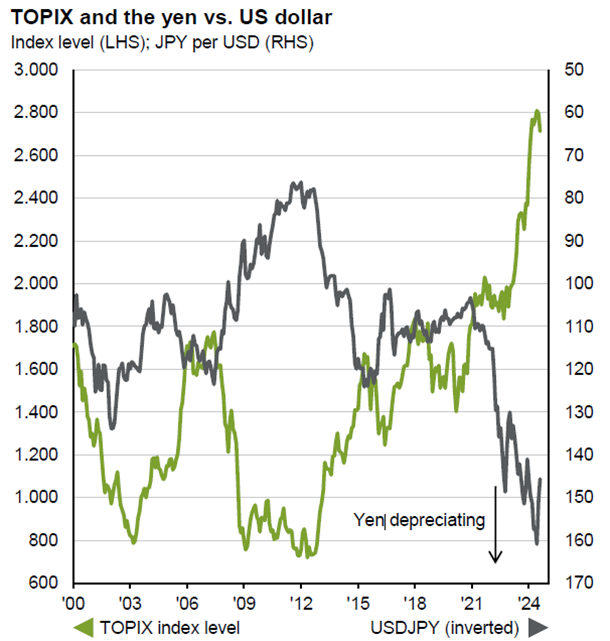

Nel secondo semestre del 2024, dopo tre mesi di continui rialzi, i principali indici di borsa hanno iniziato a indebolirsi, culminando in un improvviso crollo dei mercati a inizio agosto. Il ribasso è stato principalmente innescato dalla Banca del Giappone, che ha sorprendentemente aumentato i tassi di interesse, causando un forte apprezzamento dello Yen. Il governatore della Banca del Giappone ha assunto una posizione rigida, segnalando una possibile stretta futura sulla politica monetaria. Tale aumento dei tassi ha causato un improvviso afflusso di capitali verso lo yen, interrompendo la cosiddetta strategia di "carry trade" che molti investitori avevano adottato per anni. La strategia consisteva nel prendere in prestito yen a tassi molto bassi per investire in attività con rendimenti più elevati, come il dollaro USA e le azioni. Quando la BoJ ha alzato i tassi, molti investitori hanno dovuto rimborsare i prestiti in yen, vendendo le attività in cui avevano investito.

Successivamente, lo Yen si è poi stabilizzato e il cambio USD/JPY è risalito, grazie a buoni dati sul mercato del lavoro negli Stati Uniti. Anche gli indici di borsa sono rapidamente tornati ai livelli pre-shock.

Il grafico seguente analizza l’andamento dell’indice di borsa giapponese e il tasso di cambio.

Image

Fonte: Stime su dati Datastream, TOPIX, J.P. Morgan AM

Powell ha reso noto che è giunto il momento di aggiustare la politica monetaria. Il tanto atteso taglio dei tassi sembra dunque molto vicino.

Anche questo elemento ha sostenuto un vigoroso rimbalzo dei principali indici, riportando il quadro economico precedente alla correzione. L’unica variazione è che il rendimento del Treasury decennale degli Stati Uniti è ora inferiore di 60 punti base e quello del Bund tedesco è sceso di 40 punti base, con la convinzione che le banche centrali siano ora più attente alle difficoltà segnalate dai mercati.

I mercati obbligazionari hanno mantenuto, nel frattempo, un andamento positivo nel mese di agosto, sostenuti dalla prospettiva di un imminente allentamento della stretta monetaria negli Stati Uniti.

Altro tema sempre attuale nell’analisi del quadro macroeconomico resta l’inflazione. Nell'Eurozona, l'inflazione annuale è scesa al 2,2%, un calo rispetto al 2,6% del mese precedente e in linea con le previsioni; tale quadro inflazionistico non dovrebbe ostacolare un secondo taglio dei tassi da parte della BCE a metà settembre, ma l'andamento futuro dei tassi non è predefinito e dipenderà dall'apparizione di segnali che indicano il completamento del processo disinflattivo anche nei servizi.

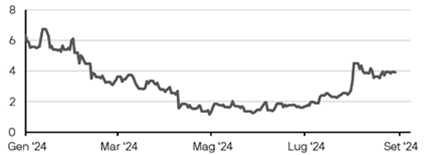

I dati macroeconomici stanno inoltre influenzando il mercato dei cambi, spingendo il cambio EUR/USD sotto il livello di 1,11. L'euro è penalizzato dalle aspettative di ulteriori riduzioni dei tassi di interesse nell'Eurozona, dovute al rallentamento dell'inflazione in diversi grandi paesi e alle rassicurazioni della BCE, che prevede un notevole rallentamento della crescita salariale nel 2025 e 2026. Mentre l'euro si indebolisce a causa delle aspettative di ulteriori tagli dei tassi di interesse da parte della BCE, il dollaro statunitense si rafforza, sostenuto dalla revisione al rialzo del PIL per il secondo trimestre del 2024 e dal rallentamento del PCE, l'indicatore preferito dalla Fed per monitorare l'inflazione. Inoltre, le richieste di disoccupazione negli Stati Uniti si sono mantenute in linea con le previsioni, contribuendo a sostenere il dollaro. Il grafico a seguire mostra i tagli scontati dal mercato a dicembre 2024 (ipotizzando movimenti da 25 punti base). L’ottimismo dei mercati a inizio anno su un rapido e consistente taglio dei tassi da parte della FED è andato scemando nel corso del 2024 fino ad arrivare a prevedere solo un taglio da 25 punti base a metà anno. Negli ultimi due mesi è parzialmente ritornato l’ottimismo su un allentamento monetario un po' più rilevante.

Image

Fonte: Bloomberg, J.P. Morgan AM. Attese di mercato calcolate utilizzando contratti a termine OIS.

Dati al 29 agosto 2024.

_ _ _ I N A R C A S S A

A fine agosto 2024 il patrimonio di Inarcassa a valori correnti si è attestato a 14,85 mld, leggermente superiore al mese precedente, nonostante il calo temporaneo e improvviso dei mercati finanziari di inizio agosto. Il risultato gestionale lordo di questi primi otto mesi risulta comunque sensibilmente positivo e pari a circa un +4,8%, in linea con il target di rendimento atteso per l’intero anno (+6,5%). Il contesto generale rimane caratterizzato da una fase attendista in merito alla politica monetaria degli Stati Uniti, i profitti delle imprese rimangono solidi e le prospettive per l'ultima parte dell'anno non sembrano essere eccessivamente negative.

Pubblicato: 11 settembre 2024

Collegamenti