Società professionali multidisciplinari: obblighi contributivi e regime previdenziale [Prima parte]

Image

di Franco Fietta

L’aggregazione dei professionisti in forme più; evolute rispetto allo studio professionale personale in Italia è ancora poco diffuso rispetto alle esigenze del mercato dei servizi, pur tuttavia non mancano strumenti che abilitano lo sviluppo organizzato delle attività “protette” sia in forma mono-specialistica sia in forma multi-specialistica. Le Società tra Professionisti (S.t.P.) rappresentano l’ultima categoria introdotta nel nostro ordinamento e si aggiunge alle forme associative preesistenti (studi associati, società di professionisti, società di ingegneria). Ciascuna di esse presenta caratteristiche proprie sotto il profilo amministrativo, fiscale e previdenziale.

Abbiamo ricevuto da parte di associati richieste di chiarimento sulle modalità di fatturazione delle prestazioni professionali e sugli obblighi contributivi derivanti dall’esercizio di attività multidisciplinari (con soci iscritti a Ordini o Collegi diversi). Quali sono gli adempimenti in capo alle società e in capo ai soci? Dedichiamo questa rassegna a chiarire questi aspetti.

L’esercizio associato delle professioni protette di ingegneria ed architettura può essere esercitato mediante una delle seguenti forme giuridiche:

- Associazioni professionali o studi associati (art. 1 legge 1815/1939);

- Società di professionisti – SdP (art. 46 d.lgs. 50/2016);

- Società di ingegneria – SdI (art. 46 d.lgs. 50/2016);

- Società tra Professionisti – StP (art. 10 legge 183/2011).

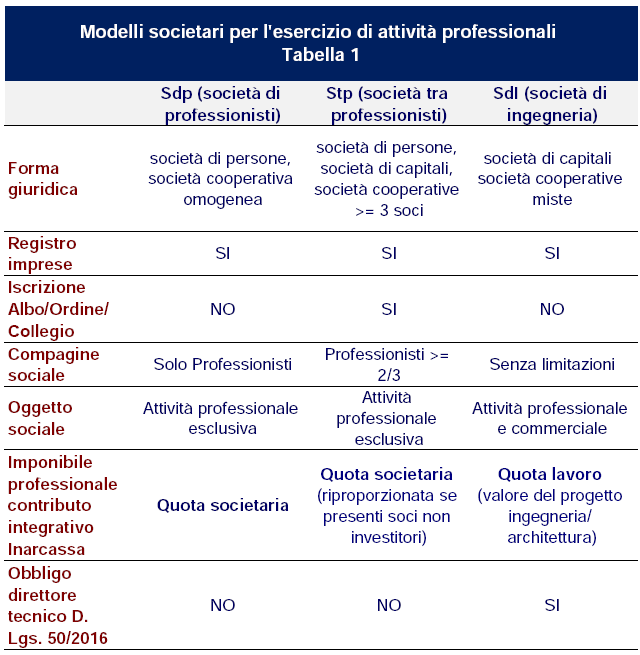

La riforma del 2011 che ha introdotto la nuova figura della Società tra Professionisti non ha abrogato i modelli societari o associativi preesistenti che restano pertanto in vigore. In Tabella 1 sono rappresentate le principali caratteristiche delle diverse forme societarie.

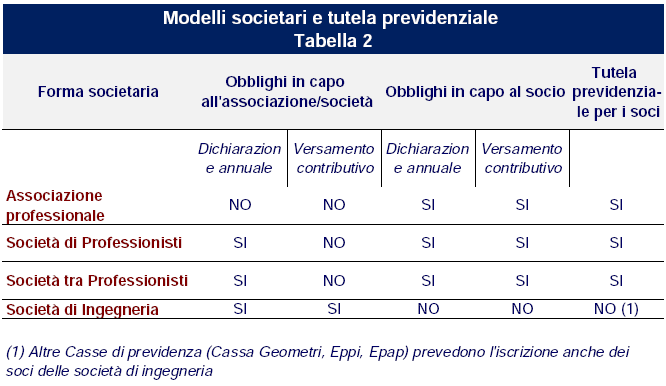

Società professionali e tutela previdenziale del socio. Tutti i modelli proposti, fatta eccezione per le Società di Ingegneria, abilitano il socio professionista ingegnere o architetto all’iscrizione ad Inarcassa e alla relativa copertura previdenziale e assistenziale, qualora non sia già soggetto ad altra forma di previdenza obbligatoria (Tabella 2).

------

1) Società tra Professionisti (StP): inquadramento normativo

Una caratteristica peculiare della forma societaria recentemente istituita (art. 10 legge 183/2011) è l’ammissione di soci investitori nell’ambito della compagine sociale. Il legislatore ha voluto promuovere un modello di aggregazione tra soggetti che svolgono attività “riservate” al cui interno possono coesistere soci professionali e soci di capitale in una prospettiva di maggiore competitività del settore, in relazione alla complessità giuridica, tecnica e scientifica propria delle professioni intellettuali e alla naturale espansione geografica e merceologica dei mercati tradizionali, in ambito domestico e internazionale.

La regolamentazione attuativa è stata emanata con Decreto Ministero della Giustizia 8 febbraio 2013, entrato in vigore il 21 aprile 2013. La disciplina individua alcune caratteristiche imprescindibili per la StP:

- costituzione secondo una delle forme giuridiche previste dal nostro Ordinamento (titoli V e VI del codice civile);

- esercizio in via esclusiva di una o più; attività professionali “protette” e regolamentate dalla legge;

- l’ammissione di soci non iscritti all’albo ma soltanto per prestazioni tecniche (v. socio d’opera o socio amministratore) o per finalità di investimento, a condizione tuttavia che i soci professionisti mantengano la maggioranza di 2/3 nelle deliberazioni o decisioni assembleari. Il venire meno di tale condizione costituisce causa di scioglimento della società;

- obbligo di iscrizione della società nel registro delle imprese e in una sezione speciale dell’ordine o collegio professionale di appartenenza dei soci professionisti;

- divieto di partecipazione del socio a più; società tra professionisti. La partecipazione ad una società è incompatibile con altra società tra professionisti. La previsione di legge non fa riferimento ai soli soci professionisti, quindi la limitazione si applica a tutti i soci, anche ai soci per prestazioni tecniche o per finalità di investimento.

E’ espressamente escluso dall’ambito di applicazione della società tra professionisti l’esercizio delle professioni “non protette”, cioè di quelle professioni non organizzate in ordini e collegi. Queste attività possono essere comunque esercitate sia attraverso un contratto d’opera intellettuale sia nell’ambito di attività imprenditoriale, in forma individuale o societaria. Gli esercenti una professione “non protetta” non possono partecipare quale soci professionisti. Rimane aperta tuttavia, la possibilità degli esercenti una professione “non protetta” di partecipare a una StP in qualità di soci per prestazioni tecniche o per finalità di investimento. Tra i soci finanziatori possono rientrare anche soggetti societari, quali ad esempio una Società di Ingegneria.

Le StP possono essere costitute nelle forme di:

- Società mono-disciplinari, aventi ad oggetto l’esercizio di una attività professionale per la quale sia prevista l’iscrizione in albi o elenchi regolamenti nel sistema ordinistico;

- Società multidisciplinari per l’esercizio di più; attività professionali.

In caso di esercizio di attività multidisciplinari la società tra professionisti è iscritta presso l’albo o collegio relativo all’attività individuata come prevalente nello statuto o atto costitutivo.

Sia le società mono-disciplinari sia quelle multidisciplinari possono essere costituite nelle forme della società di persone (s.s., s.n.c., s.a.s.) società di capitali (s.p.a., s.a.p.a, s.r.l.), società cooperative (con un numero di soci non inferiori a tre).

------

2) StP e Inarcassa: fatturazione delle prestazioni e obblighi contributivi

Analizziamo adesso il regime previdenziale di una Società tra Professionisti. Va premesso che ne la norma istitutiva delle StP (legge 183/2011) ne il relativo regolamento di attuazione (D.M. 34/2013) si sono occupati di definire la natura del reddito prodotto dalla società ed il conseguente trattamento fiscale e previdenziale.

Per quanto riguarda l’inquadramento fiscale, in assenza di una esplicita norma di rango primario, è intervenuta l’Agenzia delle Entrate che con interpello del 9 maggio 2014 ha chiarito che “Dette società professionali (StP) non costituiscono un genere autonomo con causa propria, ma appartengono alle società tipiche disciplinate dai titoli V e VI del libro V del codice civile e, pertanto, sono soggette integralmente alla disciplina legale del modello societario prescelto (….). Ne consegue che anche per le StP trovano conferma le previsioni ….. del TUIR, per effetto delle quali il reddito complessivo delle società,….. da qualsiasi fonte provenga, è considerato reddito d’impresa.”

L’Agenzia delle Entrate ha tenuto a precisare che i chiarimenti forniti riguardano esclusivamente i profili fiscali e non implicano una valutazione sugli aspetti civilistici e previdenziali.

Le Casse professionali hanno tuttavia colmato questo vuoto legislativo recependo nei propri ordinamenti il nuovo modello societario professionale. La disciplina previdenziale che ne è derivata replica quella della Società di Professionisti (SdP), di cui costituisce tuttavia una variante:

- il reddito da StP è assimilabile sotto il profilo previdenziale al reddito professionale: il contributo soggettivo è calcolato sul reddito del singolo socio professionista, in ragione della quota societaria detenuta;

- il volume di affari professionale da StP, su cui viene calcolato il contributo integrativo, segue una analoga applicazione, facendo attenzione alla circostanza che la società può essere partecipata anche da soci di capitale e in questo caso la contribuzione integrativa fatturata andrà redistribuita sui soli soci professionisti, (quota societaria riproporzionata). Una attenzione particolare va inoltre rivolta alle società aventi un oggetto multidisciplinare, costituite cioè da soggetti iscritti a più; albi, ordini o collegi, in quanto si complicano gli adempimenti relativi alla fatturazione della prestazione professionale, agli obblighi dichiarativi e alla determinazione della base imponibile contributiva, dovendo rispettare i criteri impositivi specifici delle diverse Casse di appartenenza.

Gli adempimenti previdenziali derivanti dall’esercizio di un’attività professionale mediante la StP ricadono sia in capo alla società sia in capo ai soci. Proviamo a illustrare anche con l’aiuto di qualche esempio le varie casistiche.

Obblighi della società - La Società è tenuta a dichiarare annualmente il volume di affari professionale su cui viene addebitato il contributo integrativo del 4% dovuto ad Inarcassa. La comunicazione non comporta obblighi diretti in capo alla società in quanto il pagamento del contributo integrativo è ad esclusivo carico dei soci ingegneri e/o architetti. Nel caso di società mono-disciplinare tutto il volume di affare professionale va dichiarato ad Inarcassa. Nel caso invece di società multidisciplinare il volume di affare professionale da dichiarare ad Inarcassa è quello riferito alla sola attività di ingegneria ed architettura.

Obblighi dei soci - L’iscritto ad Inarcassa che svolge l’attività tramite una StP ha un duplice obbligo: dichiarare il reddito e del volume di affari professionali e versare la contribuzione soggettiva (14,5% del reddito) e integrativa (4% dei corrispettivi professionali), rapportata alla quota di partecipazione societaria, indipendentemente dalla distribuzione degli utili ai soci. Il professionista non iscritto è tenuto al versamento del contributo integrativo ad Inarcassa mentre dovrà corrispondere il contributo sul reddito professionale alla Gestione Separata INPS.

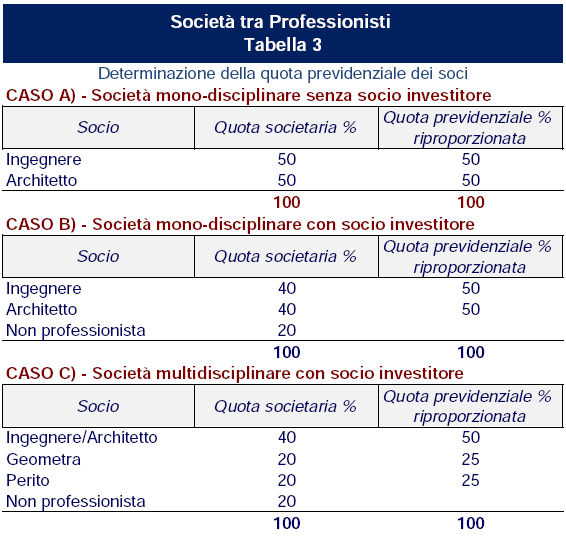

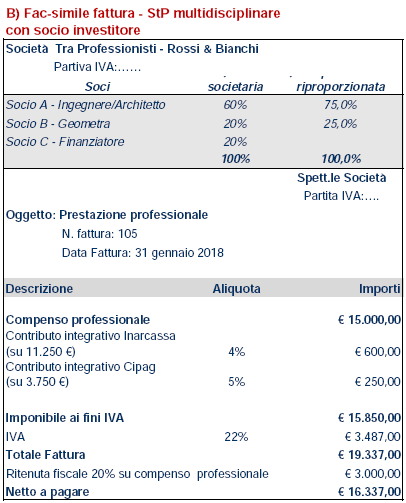

Quanto alla determinazione della base imponibile del contributo integrativo possono verificarsi le seguenti situazioni tipo (Tabella 3 e fac-simile di fatturazione):

- a) Società mono-disciplinare con compagina omogenea (solo soci professionisti ingegneri ed architetti): vale il criterio descritto della quota societaria (Tabella 3 caso A);

- b) Società mono-disciplinare con compagine mista (soci professionisti ingegneri ed architetti e soci di capitale): nel caso siano presenti soci non professionisti nella compagine sociale, la quota del contributivo integrativo a carico di ciascun socio professionista viene determinata riparametrando le quote societarie, escludendo quelle dei soci di capitale (non tenuti al versamento), in modo da garantire il pagamento integrale della contribuzione (Tabella 3 caso B);

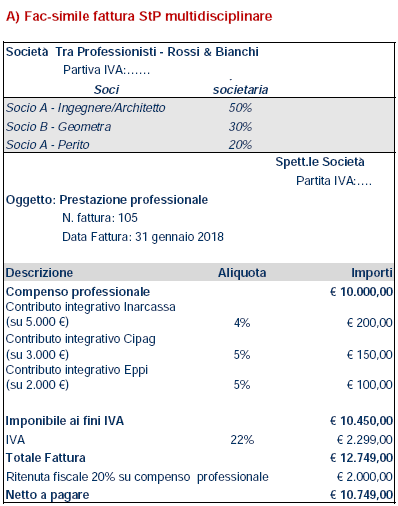

- c) Società multidisciplinare (professionisti iscritti ad albi diversi con o senza soci di capitali): ciascun socio professionista è tenuto a dichiarare il volume di affari professionale in rapporto alla propria quota societaria (Tabella 3 caso C) e a versare il corrispondente contributo integrativo secondo l’aliquota stabilita dalla propria Cassa di previdenza (4% Inarcassa, 5% Eppi, 5% Cassa Geometri, 2% Epap, etc.), riproporzionando le quote individuali in presenza di soci di capitali (v. fac-simile fatturazione).

La seconda parte dell'approfondimento verrà pubblicata con il n. di aprile 2018

Collegamenti